価値を繋ぎ、発展を導く。

未来をひらく

事業承継型M&A

M&A仲介の株式会社オンデック

オンデックの事業承継型M&Aとは

深刻化の一途を辿る企業の後継者問題。

会社の経営を、他の企業に承継することによってその解決を図るのが「事業承継型M&A」。

創業16年目のオンデックは、

中小企業のM&Aにおける豊富な実績と知見をもつ、中小企業M&Aのパイオニアです。

オンデックへの譲渡に関する問い合わせのうち、およそ70%が事業承継型M&Aの相談です。

オンデックは、企業の後継者問題を解決に導きます。

Point.1

事業シナジー重視の

企業マッチング

M&A後の企業の成長のために、

必要な調整点を幅広く支援し、

最大級のシナジー効果を生む

マッチングを実現します。

オンデックの事業承継型M&Aでは、譲渡側(売り手)と買収側(買い手)ともに、最大級のシナジー効果が発揮できるマッチングとなるよう調整に努めます。

働く従業員が満足できる環境の維持から、取引先等との関係性の円滑な移行まで、持続的・継続的な事業の発展に必要な調整点を幅広く丁寧に支援することが特徴です。

-

シナジーを熟慮して買収候補企業を選定

-

進行を急がず

細かい課題も幅広く

丁寧に調整 -

調整点が解決済みなので、

M&A後、速やかに事業が成長

お客様の事業の発展を第一に考え、譲渡企業・買収企業双方の強み・弱みを深く分析した上でマッチングを調整し、細かな課題も丁寧に解決した上でM&Aの成約に進めます。

結果として、M&A後もシナジー効果による飛躍的な事業の発展が見込めます。

マッチングを担保する

オンデックの特徴

Strengths

中小企業M&Aの豊富な実績とノウハウ

2005年の創業以来、一貫して中小企業のM&Aに特化してサービスを展開しています。

シナジーを創出したマッチング事例が豊富にあり、多くの知見・ノウハウを保有しています。

Strengths

3万以上の組織・団体とのネットワーク

オンデックは、全国3万以上の組織・団体と幅広く多様なネットワークを構築しています。

あらゆる業界・業種において適切な買収候補企業を選定できます。

Point.2

プロによる真摯で丁寧な

コンサルティング

企業の価値は

決算書だけではわかりません。

企業を正しく、深く、

網羅的に理解できる専門家集団です。

オンデックのM&Aコンサルティングでは、M&Aの本質的意義である企業の飛躍的な成長を実現するため、対象となる企業の事業理解に徹底的にこだわります。

オンデックのコンサルタントは士業・金融機関出身者が多く、事業理解・企業経営に通じています。

担当コンサルは、事業の特徴や強みに加え、業界・業種ごとに存在する特有の構造やルール、会社の歴史や組織文化などの背景も確認した上で、決算書に表れない本質的な企業価値を捉え、M&Aを支援していきます。

-

業界・業種ごとのビジネスモデルを

深く理解して対象企業を分析 -

各種資料の作成から面談・DDの調整まで

必要な手続きを的確に支援 -

譲渡企業の強み・魅力が

余すところなく可視化され、

M&Aが速やかに進行

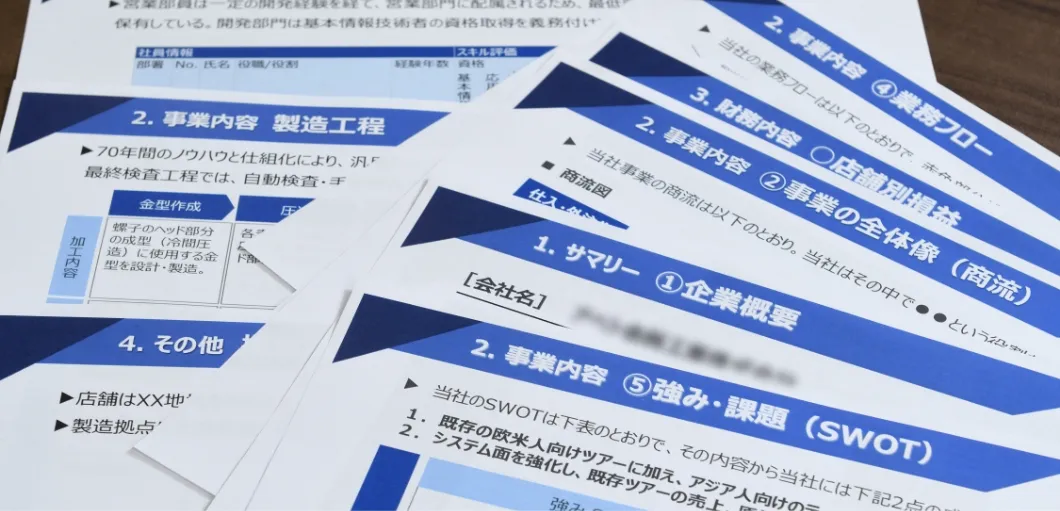

例えばM&Aに必要な資料一つとっても、譲渡企業の情報が、M&A用に事前にまとまった状態で用意されているといったことは、まずありません。

オンデックのコンサルタントは、散逸している情報を取りまとめ、可視化・資料化をサポートします。

専門家集団として譲渡企業のビジネスモデルを深く理解し、必要な調整点に適切に対応していくことでM&Aを成功に導きます。

コンサルティング品質を担保する

オンデックの特徴

Strengths

有資格者のコンサルタントが多い

コンサルタントには、弁護士・公認会計士・税理士・中小企業診断士などの有資格者が多く在籍しています。

それ以外のコンサルタントも、銀行、証券会社出身者などを中心に構成されており、法務、税務、財務、ビジネス理解に長けたメンバーによるプロフェッショナルなコンサルティングが可能です。

Strengths

高難易度案件への対応力

オンデックはM&Aのプロ集団としてコンサルティングのクオリティを重視しており、他社では対応が難しい、複雑なスキームや手続きが要求される高難易度の案件にも強いことが特徴です。

Point.3

良心的でわかりやすい

手数料体系

同じレーマン方式でも

同じ手数料にはなりません。

納得感の高い割安な

手数料体系です。

オンデックではご相談や簡易評価には、一切費用がかかりません。

譲渡をご依頼いただいた場合には、企業概要書の資料作成費用として着手金30万円をいただいています。

企業概要書の作成に費用をいただくことで、専門家がしっかりと時間をかけ、詳細でクオリティの高い概要書の作成が可能となります。

無料で簡易的に作成された概要書より、良い条件でマッチングできる可能性が高まります。

成約時の成功報酬は、M&A手数料の算出にあたって一般的なレーマン方式を採用しています。

移動総資産基準で計算する会社もありますが、オンデックでは時価純資産を基準に計算するため、ほとんどの事例で相対的に成功報酬は割安になります(仲介の場合)。

| ステップ | 報酬名目 | 譲渡時の 時価純資産額 |

金額・率 | 備考 |

|---|---|---|---|---|

| ご相談 | - | - | 無料 | - |

| 簡易評価 | - | - | 無料 | 公認会計士などの専門家チームを編成した詳細評価をご希望の場合は別途お見積りいたします。 |

| 着手時 | 資料作成料 | - | 企業概要書などの必要資料作成、その他初期作業の実費としていただきます。 | |

| 基本合意 | 基本合意報酬 | - | 成功報酬の10% | 成功報酬に充当されます。なお、最低額は100万円となります。 |

| 最終契約 | 成功報酬 | ~5億円以下の部分 ~10億円以下の部分 ~50億円以下の部分 ~100億円以下の部分 100億円 超の部分 |

5% 4% 3% 2% 1% |

例)譲渡時の時価純資産額(≒譲渡額)が8億円となった場合の成功報酬 ①:5億円 × 5%=2,500万円 ②:(8億円-5億円)× 4%=1,200万円 ① + ②の合計 = 3,700万円 |

- ご注意事項

-

※最低手数料は2,000万円です(上記で算出した成功報酬が2,000万円未満となる場合)

※上記報酬規定は、弊社の標準的な提携仲介契約における規定であり、勘案すべき諸事情がある場合には、 個別にお見積り(最低手数料の設定を含む)させていただくことがあります

※消費税等および譲渡によって生じる印紙税、登録免許税、不動産取得関連費用などが別途必要です

※上記は仲介としてご支援する場合の報酬規定です。FA(ファイナンシャルアドバイザー)その他の支援形式の場合は別途規定によります

時価純資産 5億円、負債10億円の

企業の場合の成功報酬 計算例

移動総資産ベースの成功報酬

移動総資産 15億円を

ベースに算出

成功報酬 6,000万円

時価純資産ベースの成功報酬

※オンデックはこちらを採用しています

移動総資産 5億円を

ベースに算出

成功報酬 2,500万円

移動総資産基準に比べ、

大幅に低額になる

ケースもあります!

VOICE

お客様の声

総合水処理設備製造/大阪

一番現実的なオンデックの担当者を

信用しようと覚悟を決めた

他の仲介会社さんとも面談し、いろいろとお話をいただいたんですけれども、オンデックさんのお話が、一番現実的で信用でき、しっかりと担当いただけるんじゃないかという気持ちになったんです。

やはり人柄だったり、話の内容を聞いたうえで、この人を信用しようと覚悟を決めたわけです。

そして、本当にちゃんと、本当に誠心誠意、順序立てて計画的に物事を進めていただけたので感謝しかないですね。

情報通信業/東京

事業への深い理解と、M&Aの成功に向けて

真摯に取り組む姿勢から信頼できた

オンデックさんが常に親身になって、きめ細かく資料準備をサポートしてくれたことが強く印象に残っています。

すごく調べられていて、真剣に考えてくれているのが伝わってきて、その頑張りに応えなければ!という気持ちが湧いてきて信頼できたし、デューデリジェンス(財務面や法務面、事業面の詳細にわたる調査)の重要な局面も、オンデックさんと二人三脚だったからこそやり遂げられました。